Penilaian tingkat kesehatan bank di Indonesia sampai saat ini secara garis besar didasarkan pada faktor CAMEL (Capital, Assets Quality, Management, Earning dan Liquidity). Seiring dengan penerapan risk based supervision, penilaian tingkat kesehatan juga memerlukan penyempurnaan. Saat ini BI tengah mempersiapkan penyempurnaan sistem penilaian bank yang baru, yang memperhitungkan sensitivity to market risk atau risiko pasar. Dengan demikian faktor-faktor yang diperhitungkan dalam system baru ini nantinya adalah CAMEL. Kelima faktor tersebut memang merupakan faktor yang menentukan kondisi suatu bank. Apabila suatu bank mengalami permasalahan pada salah satu faktor tersebut (apalagi apabila suatu bank mengalami permasalahan yang menyangkut lebih dari satu faktor tersebut), maka bank tersebut akan mengalami kesulitan.

Sebagai contoh, suatu bank yang mengalami masalah likuiditas (meskipun bank tersebut modalnya cukup, selalu untung, dikelola dengan baik, kualitas aktiva produktifnya baik) maka apabila permasalahan tersebut tidak segera dapat diatasi maka dapat dipastikan bank tersebut akan menjadi tidak sehat. Pada waktu terjadi krisis perbankan di Indonesia sebetulnya tidak semua bank dalam kondisi tidak sehat, tetapi karena terjadi rush dan mengalami kesulitan likuiditas, maka sejumlah bank yang sebenarnya sehat menjadi tidak sehat.

Meskipun secara umum faktor CAMEL relevan dipergunakan untuk semua bank, tetapi bobot masing-masing faktor akan berbeda untuk masing-masing jenis bank. Dengan dasar ini, maka penggunaan factor CAMEL dalam penilaian tingkat kesehatan dibedakan antara bank umum dan BPR. Bobot masing-masing faktor CAMEL untuk bank umum dan BPR ditetapkan sebagai berikut :

Tabel Bobot CAMEL

Sebagai contoh, suatu bank yang mengalami masalah likuiditas (meskipun bank tersebut modalnya cukup, selalu untung, dikelola dengan baik, kualitas aktiva produktifnya baik) maka apabila permasalahan tersebut tidak segera dapat diatasi maka dapat dipastikan bank tersebut akan menjadi tidak sehat. Pada waktu terjadi krisis perbankan di Indonesia sebetulnya tidak semua bank dalam kondisi tidak sehat, tetapi karena terjadi rush dan mengalami kesulitan likuiditas, maka sejumlah bank yang sebenarnya sehat menjadi tidak sehat.

Meskipun secara umum faktor CAMEL relevan dipergunakan untuk semua bank, tetapi bobot masing-masing faktor akan berbeda untuk masing-masing jenis bank. Dengan dasar ini, maka penggunaan factor CAMEL dalam penilaian tingkat kesehatan dibedakan antara bank umum dan BPR. Bobot masing-masing faktor CAMEL untuk bank umum dan BPR ditetapkan sebagai berikut :

Tabel Bobot CAMEL

| No. | Faktor CAMEL | Bobot | |

| Bank Umum | BPR | ||

| 1. 2. 3. 4. 5. | Permodalan Kualitas Aktiva Produktif Kualitas Manajemen Rentabilitas Likuiditas | 25% 30% 25% 10% 10% | 30% 30% 20% 10% 10% |

Perbedaan penilaian tingkat kesehatan antara bank umum dan BPR hanya pada bobot masing-masing faktor CAMEL. Pelaksanaan penilaian selanjutnya dilakukan sama tanpa ada pembedaan antara bank umum dan BPR. Dalam uraian berikut, yang dimaksud dengan penilaian bank adalah penilaian bank umum dan BPR.

Dalam melakukan penilaian atas tingkat kesehatan bank pada dasarnya dilakukan dengan pendekatan kualitatif atas berbagai faktor yang berpengaruh terhadap kondisi dan perkembangan suatu bank. Pendekatan tersebut dilakukan dengan menilai faktor-faktor permodalan, kualitas aktiva produktif, manajemen, rentabilitas dan likuiditas.

Pada tahap awal penilaian tingkat kesehatan suatu bank dilakukan dengan melakukan kuantifikasi atas komponen dari masing-masing factor tersebut. Faktor dan komponen tersebut selanjutnya diberi suatu bobot sesuai dengan besarnya pengaruh terhadap kesehatan suatu bank.

Selanjutnya, penilaian faktor dan komponen dilakukan dengan system kredit yang dinyatakan dalam nilai kredit antara 0 sampai 100. Hasil penilaian atas dasar bobot dan nilai kredit selanjutnya dikurangi dengan nilai kredit atas pelaksanaan ketentuan-ketentuan yang lain yang sanksinya dikaitkan dengan tingkat kesehatan bank.

Berdasarkan kuantifikasi atas komponen-komponen sebagaimana diuraikan di atas, selanjutnya masih dievaluasi lagi dengan memperhatikan informasi dan aspek-aspek lain yang secara materiil dapat berpengaruh terhadap perkembangan masing-masing faktor. Pada akhirnya, akan diperoleh suatu angka yang dapat menentukan predikat tingkat kesehatan bank, yaitu Sehat, Cukup Sehat, Kurang Sehat dan Tidak Sehat.

Berikut ini penjelasan metode CAMEL :

1. Capital

Kekurangan modal merupakan gejala umum yang dialami bank-bank di negara-negara berkembang. Kekurangan modal tersebut dapat bersumber dari dua hal, yang pertama adalah karena modal yang jumlahnya kecil, yang kedua adalah kualitas modalnya yang buruk. Dengan demikian, pengawas bank harus yakin bahwa bank harus mempunyai modal yang cukup, baik jumlah maupun kualitasnya. Selain itu, para pemegang saham maupun pengurus bank harus benar-benar bertanggung jawab atas modal yang sudah ditanamkan.

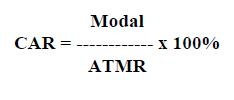

Berapa modal yang cukup tersebut? Pada saat ini persyaratan untuk mendirikan bank baru memerlukan modal disetor sebesar Rp. 3 trilyun. Namun bank-bank yang saat ketentuan tersebut diberlakukan sudah berdiri jumlah modalnya mungkin kurang dari jumlah tersebut. Pengertian kecukupan modal tersebut tidak hanya dihitung dari jumlah nominalnya, tetapi juga dari rasio kecukupan modal, atau yang sering disebut sebagai Capital Adequacy Ratio (CAR). Rasio tersebut merupakan perbandingan antara jumlah modal dengan aktiva tertimbang menurut risiko (ATMR). Pada saat ini sesuai dengan ketentuan yang berlaku, CAR suatu bank sekurang-kurangnya sebesar 8%.

Dalam melakukan penilaian atas tingkat kesehatan bank pada dasarnya dilakukan dengan pendekatan kualitatif atas berbagai faktor yang berpengaruh terhadap kondisi dan perkembangan suatu bank. Pendekatan tersebut dilakukan dengan menilai faktor-faktor permodalan, kualitas aktiva produktif, manajemen, rentabilitas dan likuiditas.

Pada tahap awal penilaian tingkat kesehatan suatu bank dilakukan dengan melakukan kuantifikasi atas komponen dari masing-masing factor tersebut. Faktor dan komponen tersebut selanjutnya diberi suatu bobot sesuai dengan besarnya pengaruh terhadap kesehatan suatu bank.

Selanjutnya, penilaian faktor dan komponen dilakukan dengan system kredit yang dinyatakan dalam nilai kredit antara 0 sampai 100. Hasil penilaian atas dasar bobot dan nilai kredit selanjutnya dikurangi dengan nilai kredit atas pelaksanaan ketentuan-ketentuan yang lain yang sanksinya dikaitkan dengan tingkat kesehatan bank.

Berdasarkan kuantifikasi atas komponen-komponen sebagaimana diuraikan di atas, selanjutnya masih dievaluasi lagi dengan memperhatikan informasi dan aspek-aspek lain yang secara materiil dapat berpengaruh terhadap perkembangan masing-masing faktor. Pada akhirnya, akan diperoleh suatu angka yang dapat menentukan predikat tingkat kesehatan bank, yaitu Sehat, Cukup Sehat, Kurang Sehat dan Tidak Sehat.

Berikut ini penjelasan metode CAMEL :

1. Capital

Kekurangan modal merupakan gejala umum yang dialami bank-bank di negara-negara berkembang. Kekurangan modal tersebut dapat bersumber dari dua hal, yang pertama adalah karena modal yang jumlahnya kecil, yang kedua adalah kualitas modalnya yang buruk. Dengan demikian, pengawas bank harus yakin bahwa bank harus mempunyai modal yang cukup, baik jumlah maupun kualitasnya. Selain itu, para pemegang saham maupun pengurus bank harus benar-benar bertanggung jawab atas modal yang sudah ditanamkan.

Berapa modal yang cukup tersebut? Pada saat ini persyaratan untuk mendirikan bank baru memerlukan modal disetor sebesar Rp. 3 trilyun. Namun bank-bank yang saat ketentuan tersebut diberlakukan sudah berdiri jumlah modalnya mungkin kurang dari jumlah tersebut. Pengertian kecukupan modal tersebut tidak hanya dihitung dari jumlah nominalnya, tetapi juga dari rasio kecukupan modal, atau yang sering disebut sebagai Capital Adequacy Ratio (CAR). Rasio tersebut merupakan perbandingan antara jumlah modal dengan aktiva tertimbang menurut risiko (ATMR). Pada saat ini sesuai dengan ketentuan yang berlaku, CAR suatu bank sekurang-kurangnya sebesar 8%.

2. Assets Quality

Dalam kondisi normal sebagian besar aktiva suatu bank terdiri dari kredit dan aktiva lain yang dapat menghasilkan atau menjadi sumber pendapatan bagi bank, sehingga jenis aktiva tersebut sering disebut sebagai aktiva produktif. Dengan kata lain, aktiva produktif adalah penanaman dana Bank baik dalam rupiah maupun valuta asing dalam bentuk pembiayaan, piutang, surat berharga, penempatan, penyertaan modal, penyertaan modal sementara, komitmen dan kontijensi pada transaksi rekening administratif. Di dalam menganalisis suatu bank pada umumnya perhatian difokuskan pada kecukupan modal bank karena masalah solvensi memang penting. Namun demikian, menganalisis kualitas aktiva produktif secara cermat tidaklah kalah pentingnya. Kualitas aktiva produktif bank yang sangat jelek secara implisit akan menghapus modal bank. Walaupun secara riil bank memiliki modal yang cukup besar, apabila kualitas aktiva produktifnya sangat buruk dapat saja kondisi modalnya menjadi buruk pula. Hal ini antara lain terkait dengan berbagai permasalahan seperti pembentukan cadangan, penilaian asset, pemberian pinjaman kepada pihak terkait, dan sebagainya. Penilaian terhadap kualitas aktiva produktif di dalam ketentuan perbankan di Indonesia didasarkan pada dua rasio yaitu:

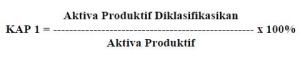

1) Rasio Aktiva Produktif Diklasifikasikan terhadap Aktiva

Produktif (KAP 1). Aktiva Produktif Diklasifikasikan menjadi Lancar, Kurang Lancar, Diragukan dan Macet. Rumusnya adalah :

Penilaian rasio KAP dilakukan dengan ketentuan sebagai berikut:Dalam kondisi normal sebagian besar aktiva suatu bank terdiri dari kredit dan aktiva lain yang dapat menghasilkan atau menjadi sumber pendapatan bagi bank, sehingga jenis aktiva tersebut sering disebut sebagai aktiva produktif. Dengan kata lain, aktiva produktif adalah penanaman dana Bank baik dalam rupiah maupun valuta asing dalam bentuk pembiayaan, piutang, surat berharga, penempatan, penyertaan modal, penyertaan modal sementara, komitmen dan kontijensi pada transaksi rekening administratif. Di dalam menganalisis suatu bank pada umumnya perhatian difokuskan pada kecukupan modal bank karena masalah solvensi memang penting. Namun demikian, menganalisis kualitas aktiva produktif secara cermat tidaklah kalah pentingnya. Kualitas aktiva produktif bank yang sangat jelek secara implisit akan menghapus modal bank. Walaupun secara riil bank memiliki modal yang cukup besar, apabila kualitas aktiva produktifnya sangat buruk dapat saja kondisi modalnya menjadi buruk pula. Hal ini antara lain terkait dengan berbagai permasalahan seperti pembentukan cadangan, penilaian asset, pemberian pinjaman kepada pihak terkait, dan sebagainya. Penilaian terhadap kualitas aktiva produktif di dalam ketentuan perbankan di Indonesia didasarkan pada dua rasio yaitu:

1) Rasio Aktiva Produktif Diklasifikasikan terhadap Aktiva

Produktif (KAP 1). Aktiva Produktif Diklasifikasikan menjadi Lancar, Kurang Lancar, Diragukan dan Macet. Rumusnya adalah :

- Untuk rasio sebesar 15,5 % atau lebih diberi nilai kredit 0 dan

- Untuk setiap penurunan 0,15% mulai dari 15,49% nilai kredit ditambah 1 dengan maksimum 100.

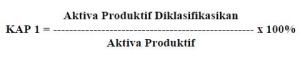

Produktif yang diklasifikasikan (KAP 2). Rumusnya adalah :

Penilaian rasio KAP untuk perhitungan PPAP dilakukan dengan ketentuan sebagai berikut untuk rasio 0 % diberi nilai kredit 0 dan untuk setiap kenaikan 1 % dari 0 % nilai kredit ditambah 1 dengan maksimum 100.

3. Management

Manajemen atau pengelolaan suatu bank akan menentukan sehat tidaknya suatu bank. Mengingat hal tersebut, maka pengelolaan suatu manajemen sebuah bank mendapatkan perhatian yang besar dalam penilaian tingkat kesehatan suatu bank diharapkan dapat menciptakan dan memelihara kesehatannya.

Penilaian faktor manajemen dalam penilaian tingkat kesehatan bank umum dilakukan dengan melakukan evaluasi terhadap pengelolaan terhadap bank yang bersangkutan. Penilaian tersebut dilakukan dengan mempergunakan sekitar seratus kuesioner yang dikelompokkan dalam dua kelompok besar yaitu kelompok manajemen umum dan kuesioner manajemen risiko. Kuesioner kelompok manajemen umum selanjutnya dibagi ke dalam sub kelompok pertanyaan yang berkaitan dengan strategi, struktur, sistem, sumber daya manusia, kepemimpinan, budaya kerja. Sementara itu, untuk kuesioner manajemen risiko dibagi dalam sub kelompok yang berkaitan dengan risiko likuiditas, risiko pasar, risiko kredit, risiko operasional, risiko hukum dan risiko pemilik dan pengurus.

4. Earning

Salah satu parameter untuk mengukur tingkat kesehatan suatu bank adalah kemampuan bank untuk memperoleh keuntungan. Perlu diketahui bahwa apabila bank selalu mengalami kerugian dalam kegiatan operasinya maka tentu saja lama kelamaan kerugian tersebut akan memakan modalnya. Bank yang dalam kondisi demikian tentu saja tidak dapat dikatakan sehat.

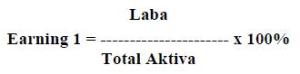

Penilaian didasarkan kepada rentabilitas atau earning suatu bank yaitu melihat kemampuan suatu bank dalam menciptakan laba. Penilaian dalam unsur ini didasarkan pada dua macam, yaitu :

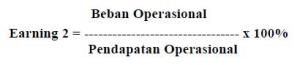

1) Rasio Laba terhadap Total Assets (ROA / Earning 1). Rumusnya adalah :

Penilaian rasio earning 1 dapat dilakukan sebagai berikut untuk rasio 0 % atau negatif diberi nilai kredit 0, dan untuk setiap kenaikan 0,015% mulai dari 0% nilai kredit ditambah dengan nilai maksimum 100.

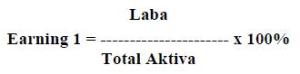

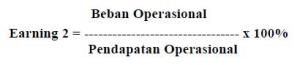

2) Rasio Beban Operasional terhadap Pendapatan Operasional (Earning 2). Rumusnya adalah :

Penilaian earning 2 dapat dilakukan sebagai berikut untuk rasio sebesar 100% atau lebih diberi nilai kredit 0 dan setiap penurunan sebesar 0,08% nilai kredit ditambah 1 dengan maksimum 100.

5. Liquidity

Penilaian terhadap faktor likuiditas dilakukan dengan menilai dua buah rasio, yaitu rasio Kewajiban Bersih Antar Bank terhadap Modal Inti dan rasio Kredit terhadap Dana yang Diterima oleh Bank. Yang dimaksud Kewajiban Bersih Antar Bank adalah selisih antara kewajiban bank dengan tagihan kepada bank lain. Sementara itu yang termasuk Dana yang Diterima adalah Kredit Likuiditas Bank Indonesia, Giro, Deposito, dan Tabungan Masyarakat, Pinjaman bukan dari bank yang berjangka waktu lebih dari tiga bulan (tidak termasuk pinjaman subordinasi), Deposito dan Pinjaman dari bank lain yang berjangka waktu lebih dari tiga bulan, dan surat berharga yang diterbitkan oleh bank yang berjangka waktu lebih dari tiga bulan.

Liquidity yaitu rasio untuk menilai likuiditas bank. Penilaian likuiditas bank didasarkan atas dua maca rasio, yaitu :

1) Rasio jumlah kewajiban bersih call money terhadap Aktiva Lancar. Rumusnya adalah :

Penilaian likuiditas dapat dilakukan sebagai berikut untuk rasio sebesar 100% atau lebih diberi nilai kredit 0, dan untuk setiap penurunan sebesar 1% mulai dari nilai kredit ditambah 1 dengan maksimum 100.

2) Rasio antara Kredit terhadap dana yang diterima oleh bank. Rumusnya adalah :

Penilaian likuiditas 2 dapat dilakukan sebagai berikut untuk rasio 115 atau lebih diberi nilai kredit 0 dan untuk setiap penurunan 1% mulai dari rasio 115% nilai kredit ditambah 4 dengan nilai maksimum 100.

Sumber :

http://madrilitas.wordpress.com/2012/05/03/camels-capitalasset-qualitymanajementearningliquiditysensitivity-to-market-risk/

3. Management

Manajemen atau pengelolaan suatu bank akan menentukan sehat tidaknya suatu bank. Mengingat hal tersebut, maka pengelolaan suatu manajemen sebuah bank mendapatkan perhatian yang besar dalam penilaian tingkat kesehatan suatu bank diharapkan dapat menciptakan dan memelihara kesehatannya.

Penilaian faktor manajemen dalam penilaian tingkat kesehatan bank umum dilakukan dengan melakukan evaluasi terhadap pengelolaan terhadap bank yang bersangkutan. Penilaian tersebut dilakukan dengan mempergunakan sekitar seratus kuesioner yang dikelompokkan dalam dua kelompok besar yaitu kelompok manajemen umum dan kuesioner manajemen risiko. Kuesioner kelompok manajemen umum selanjutnya dibagi ke dalam sub kelompok pertanyaan yang berkaitan dengan strategi, struktur, sistem, sumber daya manusia, kepemimpinan, budaya kerja. Sementara itu, untuk kuesioner manajemen risiko dibagi dalam sub kelompok yang berkaitan dengan risiko likuiditas, risiko pasar, risiko kredit, risiko operasional, risiko hukum dan risiko pemilik dan pengurus.

4. Earning

Salah satu parameter untuk mengukur tingkat kesehatan suatu bank adalah kemampuan bank untuk memperoleh keuntungan. Perlu diketahui bahwa apabila bank selalu mengalami kerugian dalam kegiatan operasinya maka tentu saja lama kelamaan kerugian tersebut akan memakan modalnya. Bank yang dalam kondisi demikian tentu saja tidak dapat dikatakan sehat.

Penilaian didasarkan kepada rentabilitas atau earning suatu bank yaitu melihat kemampuan suatu bank dalam menciptakan laba. Penilaian dalam unsur ini didasarkan pada dua macam, yaitu :

1) Rasio Laba terhadap Total Assets (ROA / Earning 1). Rumusnya adalah :

Penilaian rasio earning 1 dapat dilakukan sebagai berikut untuk rasio 0 % atau negatif diberi nilai kredit 0, dan untuk setiap kenaikan 0,015% mulai dari 0% nilai kredit ditambah dengan nilai maksimum 100.

2) Rasio Beban Operasional terhadap Pendapatan Operasional (Earning 2). Rumusnya adalah :

Penilaian earning 2 dapat dilakukan sebagai berikut untuk rasio sebesar 100% atau lebih diberi nilai kredit 0 dan setiap penurunan sebesar 0,08% nilai kredit ditambah 1 dengan maksimum 100.

5. Liquidity

Penilaian terhadap faktor likuiditas dilakukan dengan menilai dua buah rasio, yaitu rasio Kewajiban Bersih Antar Bank terhadap Modal Inti dan rasio Kredit terhadap Dana yang Diterima oleh Bank. Yang dimaksud Kewajiban Bersih Antar Bank adalah selisih antara kewajiban bank dengan tagihan kepada bank lain. Sementara itu yang termasuk Dana yang Diterima adalah Kredit Likuiditas Bank Indonesia, Giro, Deposito, dan Tabungan Masyarakat, Pinjaman bukan dari bank yang berjangka waktu lebih dari tiga bulan (tidak termasuk pinjaman subordinasi), Deposito dan Pinjaman dari bank lain yang berjangka waktu lebih dari tiga bulan, dan surat berharga yang diterbitkan oleh bank yang berjangka waktu lebih dari tiga bulan.

Liquidity yaitu rasio untuk menilai likuiditas bank. Penilaian likuiditas bank didasarkan atas dua maca rasio, yaitu :

1) Rasio jumlah kewajiban bersih call money terhadap Aktiva Lancar. Rumusnya adalah :

Penilaian likuiditas dapat dilakukan sebagai berikut untuk rasio sebesar 100% atau lebih diberi nilai kredit 0, dan untuk setiap penurunan sebesar 1% mulai dari nilai kredit ditambah 1 dengan maksimum 100.

2) Rasio antara Kredit terhadap dana yang diterima oleh bank. Rumusnya adalah :

Penilaian likuiditas 2 dapat dilakukan sebagai berikut untuk rasio 115 atau lebih diberi nilai kredit 0 dan untuk setiap penurunan 1% mulai dari rasio 115% nilai kredit ditambah 4 dengan nilai maksimum 100.

Sumber :

http://madrilitas.wordpress.com/2012/05/03/camels-capitalasset-qualitymanajementearningliquiditysensitivity-to-market-risk/